BTC的机构主流化:策略性投资组合多样化和长期资产重新配置

机构采纳

BTC

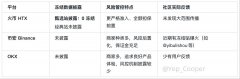

数字资产市场已达到临界点。到2025年底,86%的机构投资者要么持有数字资产,要么计划在将来一年内将资金配置到数字资产范围。68% 专门针对BTC ETP

这一转变并不是投机取巧,而是出于策略考量,其驱动原因包含监管政策的明朗化、基础设施的成熟与BTC在分散机构投资组合方面的独特用途。伴随美国和全球范围内获准上市的BTCETF管理资产规模超越650亿USD,其管理资产规模已突破650亿USD。

到 2025 年第二季度,该资产将从利基投资转变为多元资产方案的核心组成部分。监管明确度和基础设施:推广应用的两大支柱

美国证券买卖委员会于2025年批准现货BTCETF上市,这标志着一个具备里程碑意义的时刻。

将BTC合法化为受监管的投资工具

仅贝莱德的IBIT一项,到2025年第三季度就吸引了500亿USD的资产管理规模,凸显了市场对熟知的、机构级投资途径的需要。依据行情分析

除此之外,2025年7月通过的《GENIUS法案》提供了进一步的监管保障。减少市场参与者的不确定性

.推广托管解决方法也在不断进步,以满足机构的需要。冷存储、保险和第三方审计目前确保数字资产与传统资产一样安全。

依据行业报告

忠诚与Coinbase

Prime 提供亚秒级结算平台,解决流动性问题

这类进步使BTC从一种波动性较大的投机性资产转变为一种可行的投资组合主力。BTC vs. 黄金:新年代的多样化投资

虽然黄金仍然是基准避险资产,但BTC在机构投资组合中有哪些用途却完全不同。

黄金在危机期间的历史表现——自1987年以来,在标普500指数13次主要下跌中,有9次黄金平均获得正回报。

——增强了它的吸引力。然而,BTC与传统资产的有关性较低或略呈负有关

凭着其有限的提供能力和技术革新,它成为一种互补型多样化投资工具。研究凸显了BTC不对称的风险回报特点。到2025年9月,

其夏普比率(1.7)和索提诺比率(3.2)均优于黄金和股票。

这反映了其优秀的风险调整后收益。Galaxy Research指出BTC作为对冲货币贬值风险的潜力

这一说法得到了企业财务部门的证实,他们向BTC投入了数十亿USD——MicroStrategy 持有 257,000 个BTC就是一个典型的例子。量化方案和配置框架

机构投资者正在使用量身打造的资产配置模型。

安永|帕特侬的研究显示,60%的机构投资者将超越1%的资金配置于数字资产。

其中 35% 的资金分配到BTC,比率为 1% 至 5%。激进方案或许会将高达 70% 的资金分配到BTC。ETH

而守旧的框架则表明20|40%投资BTC,10|20%投资ETH

与稳定币搭配用,以提升流动性。60/30/10核心卫星模型——即60%投资于BTC等蓝集资产,30%投资于多样化山寨币,10%投资于稳定币——已获得广泛认同。

依据机构最好实践

. 贝莱德的 IBIT,占据 ETF 市场 48.5% 的份额

这体现了机构级投资工具怎么样简化风险敞口。同时,主动量化方案将系统模型与人工监督相结合

从而在维持合规性的同时,达成对数字货币的有序准入。长期资源重新配置:一种新范式

BTC被纳入机构投资组合,反映了资金正从传统避险资产向数字资产进行更广泛的重新配置。主权财富基金和企业正将BTC视为一种另类储备资产。

对冲货币贬值和地缘政治风险

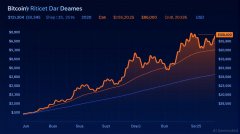

到2025年第三季度,BTC的年化波动率已从历史峰值降低了75%。

受流动性增强和机构参与的推进。价格目的也发生了变化。

剖析师预测BTC将在12|18个月内达到20万至21万USD。

宏观经济利好原因和ETF资金流入支撑了这一趋势。这种乐观情绪也得到了其他原因的响应。兼顾黄金稳定性和BTC增长潜力的投资组合方案

优化风险调整后的收益。

结论:BTC的主流化

BTC的机构采纳已不再是问题。假如但怎么样监管政策的明确性、基础设施和量化方案使其成为多样化和长期重新配置的策略资产。

59%的机构投资者将至少10%的资金配置于BTC。

到2025年中期,BTC在投资组合中有哪些用途只能愈加大。对于机构投资者而言,现在的挑战不在于怎么样进入市场,而在于怎么样优化方案——借助BTC的独特属性来应付宏观经济的不确定性。上一篇:BTC的强劲势头和不断演变的数字货币格局:动荡市场中的策略切入点和机构资产配置

下一篇:没有了