USD大贬值前夜BTC正等待最后的导火索

作者:Michael Nadeau,来源:The DeFi Report,编译:BitpushNews

上周,美联储将利率下调至 3.50%–3.75% 的目的区间——这一举动已完全被市场消化,基本在预料之中。

真正让市场感到意料之外的是,美联储宣布每月将购买 400 亿USD的短期国债(T|bills),这飞速被部分人士贴上了“轻量版量化宽松 (QE|lite)”的标签。

在今天的报告中,大家将深入分析这项政策改变了什么,又没改变什么。除此之外,大家还将讲解为何这种不同对风险资产至关要紧。

1. “短期”布局

美联储如期降息。这是今年的第三次降息,也是自 2025 年 9 月以来的第六次降息。总计利率已下调了 175 个基点,将联邦基金利率推至约三年来的最低水平。

除去降息外,鲍威尔还宣布美联储将从 12 月开始,以每月 400 亿USD的速度开启“储备管理购买” (Reserve Management Purchases) 短期国债。考虑到回购市场和银行部门流动性的持续紧张,这一举措完全在大家的预料之中。

现在市场的共识看法(无论是在 X 平台上还是 CNBC 上)都觉得这是一种“鸽派”的政策转变。

关于美联储的公告是不是等同于“印钞”、“QE”或“QE|lite”的讨论立即占领了社交媒体的时间线。

大家的察看:

作为“市场察看者”,大家发现市场的心理状况依旧倾向于“风险偏好” (Risk|on)。在这种状况下,大家预计投资者会对政策头条进行“过度拟合”,试图拼凑出看涨逻辑,却忽略了政策转化为实质金融条件的具体机制。

大家的看法是:美联储的新政策对“金融市场管道”是利好的,但对风险资产并不是利好。

大家和市场常见认知的不同在哪儿?

大家的看法如下:

短期国债购买 ≠ 吸收市场久期

美联储购买的是短期国库券(T|bills),而非长期付息债券(coupons)。这并未移除市场的利率敏锐度(久期)。

并未压制长期收益率

尽管短期购买可能轻微降低将来的长期债券发行,但这无助于压缩期限溢价。现在约84%的国债发行已为短期票据,因此该政策并未实质性改变投资者面临的久期结构。

金融条件并未全方位宽松

这类旨在稳定回购市场和银行流动性的储备管理购买,并不会系统性减少实质利率、企业借贷本钱、抵押贷款利率或权益贴现率。其影响是局部且功能性的,而非广泛的货币宽松。

因此,不,这不是 QE。这不是金融压抑。需要明确的是,缩写词并无关紧要,你可以随便称之为印钞,但它并未刻意通过移除久期来抑制长期收益率——而正是这种抑制才会迫使投资者转向风险曲线的高档。

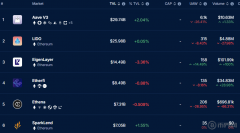

现在这样的情况并未发生。自上周三以来,比特币 和纳斯达克指数的价格行情走势也证实了这一点。

什么会改变大家的怎么看?

大家相信 比特币(与更广泛的风险资产)会有它们的辉煌时刻。但那将发生在 QE 之后(或者美联储怎么样称呼下一阶段的金融压抑)。

当以下状况出现时,那一刻就到来了:

美联储人为抑制收益率曲线的长端(或向市场发出信号)。

实质利率降低(因为通胀预期上升)。

企业借贷本钱降低(为科技股/纳斯达克提供动力)。

期限溢价压缩(长期利率降低)。

股票折现率降低(迫使投资者进入更长久期的风险资产)。

抵押贷款利率降低(受长端利率抑制驱动)。

届时,投资者将嗅到“金融压抑”的味道,并调整投资组合。大家现在尚未处于这种环境中,但大家相信它即将来临。 虽然机会一直很难把握,但大家的基准假设是:波动性将在明年首季显著增加。

这就是大家觉得的短期格局。

2. 更宏观的局面

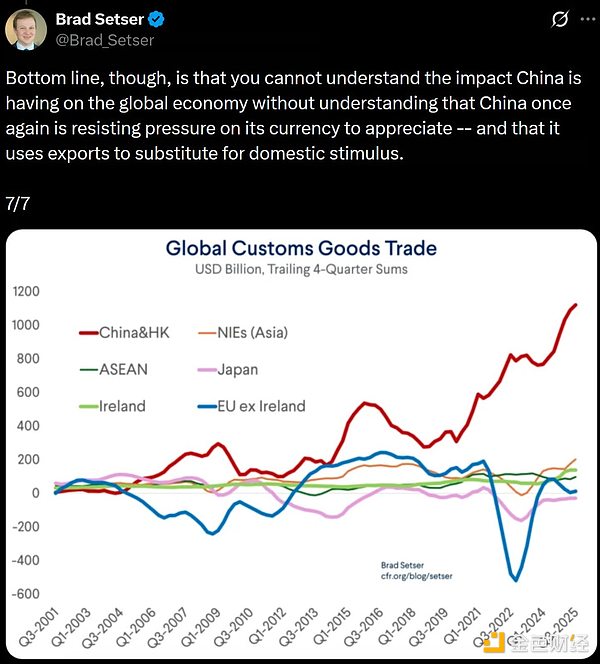

更深层次的问题不在于美联储的短期政策,而在于全球贸易战(货币战),与它在USD体系核心制造的紧张局势。

为何?

美国正迈向策略的下一阶段:制造业回流、重塑全球贸易平衡,并在 人工智能 等策略必需行业展开角逐。这一目的与USD作为世界储备货币的角色存在直接冲突。

储备货币地位只有在美国持续运行贸易逆差的状况下才能保持。在目前体系下,USD被送往国外购买产品,然后通过国债和风险资产循环回流至美国资本市场。这就是“特里芬难点” (Triffin’s Dilemma)的本质。

自 2000 年 1 月 1 日以来:美国资本市场流入了超越 14 万亿USD(这还没有算上现在外国人持有些 9 万亿USD债券)。

同时,为了支付产品,约有 16 万亿USD流向国外。

降低贸易逆差的努力势必会降低流回美国市场的循环资本。虽然特朗普宣扬日本等国承诺“向美国工业投资 5500 亿USD”,但他没说明的是,日本(及其他国家)的资本不可能同时存在于制造业和资本市场中。

大家觉得这种紧张局势不会得到平稳解决。相反,大家预计会出现更高的波动性、资产重新定价,与最后的货币调整(即USD贬值与美国国债实质价值的缩水)。

核心看法是:中国正在人为压低人民币汇率(使其出口商品获得人为的价格优势),而USD则因外国资本投资让人为高估(致使进口商品价格相对低廉)。

大家觉得,为解决这一结构性失衡,一场强制性的USD贬值可能即将来临。在大家看来,这是解决全球贸易失衡问题的唯一可行路径。

在新一轮的金融压制环境下,市场终将决定什么资产或市场拥有“价值储存”的资格。

重点问题在于,当所有尘埃落定时,美国国债是不是还能继续饰演全球储备资产的角色。

大家相信,BTC与其他全球性、非主权性质的价值储存载体(比如黄金)将发挥远比目前更关键的用途。缘由在于:它们拥有稀缺性,且不依靠于任何政策信用。

这就是大家所看到的“宏观格局”设定。

上一篇:BTC第三下跌,黄金逼近历史新高——是时候第三轮动了吗?

下一篇:没有了