伴随机构资产配置发生转变,小市值数字货币崛起

2025 年,机构数字货币格局将发生翻天覆地的变化。过去只不过投机性金融范围的一个小众分支,现在已成为全球投资者策略配置的重点。

据小世界金融公司(Small World Financial)的一份报告显示

机构投资者大幅增加了对数字货币的配置,其中73%的受访机构常见觉得,更高的将来回报足以支撑这一转变。这种重新配置并不是只是对……的押注。BTC

或者ETH

但对去中心化金融 (DeFi) 和 Layer 2 解决方法的更广泛同意,标志着加密货币类别走向成熟。监管明确度和基础设施:机构采纳的催化剂

机构兴趣的激增得益于两个重点进步:监管明朗化和基础设施革新。

欧盟的MiCA框架和美国的批准

现货BTC和ETHETF的出现,为机构参与创造了结构化的环境。这类框架降低了法律上的模糊性,使机构可以更有信心地配置资本。同时地,

推广托管解决方法和 API 连接方面的进步

已解决长期存在的运营障碍。各机构目前可以用安全、可扩展的基础设施,该基础设施与传统金融系统类似。比如,代币化现实世界资产(RWA)

比如美国国债等证券提供受监管的数字货币投资机会,将传统市场的熟知度与区块链的高效性相结合。这种混合模式对那些既追求革新又不愿牺牲合规性的风险避免型资产配置者特别具备吸引力。超越巨头的多样化投资:小市值数字货币和去中心化金融

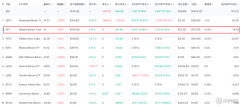

虽然BTC和ETH仍然是数字货币投资组合的基石,但机构投资者正愈加多地将投资分散到市值较小的数字货币和 DeFi 协议中。

近60%的全球投资者计划

到 2026 年,将超越 5% 的资产管理规模 (AUM) 分配给数字货币,其中愈加多的部分将用于在去中心化借贷、自动做市商 (AMM) 和跨链互操作性方面提供独特价值倡导的项目。市值较小的数字货币,一般被觉得波动性大或投机性强,现在却被视为一种策略多样化投资选择。这类资产大多基于二层解决方法构建,可以带来可扩展性和客户体验方面的革新。比如:

像 Arbitrum 和 Optimism 如此的二层互联网

通过减少买卖本钱和支持高吞吐量的DeFi应用,DeFi吸引了机构资本。其重点并不是短期投机,而是从解决ETH可扩展性限制的协议中获得长期价值。

二层解决方法的策略意义

二层解决方法正成为机构资本争夺的重点战场。这类运行在现有区块链之上的协议,为下一代去中心化金融(DeFi)应用提供了基础设施。

到2025年,各机构正在重新配置资源

面向二层项目,这类项目不只提供技术优势,而且还符合监管需要和机构级安全指标。这种转变体目前基于二层互联网构建的机构级质押和收益型商品数目的不断增长上。这类解决方法使机构可以在减少流动性和波动性风险的同时获得收益。比如,

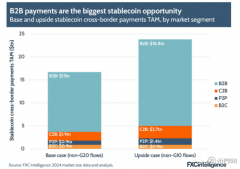

二层平台上的代币化稳定币

正被用于促进即时、低本钱的外贸结算——这一用例与传统的金融工作步骤相符。将来影响和策略考量

此次资金重新配置的影响深远。伴随机构资本流入市值较小的数字货币和去中心化金融(DeFi)范围,市场格局正在发生转变。流动性的提高和波动性的减少致使这类资产对更广泛的投资者群体更具吸引力。然而,挑战依旧存在。因为缺少关于具体项目资金分配的细化数据——特别是在市值较小的项目范围——尽职调查需要愈加严格。机构投资者需要优先考虑那些治理透明、安全审计健全且应用场景明确的项目。

对于经纪人和金融服务提供商而言,

机构数字货币使用率的上升

这需要开发可以处置复杂实行、流动性管理和报告需要的系统。这种转变不只关乎技术,更关乎重新概念去中心化生态系统中中介机构的角色。结论

小市值数字货币和去中心化金融(DeFi)的崛起并不是昙花一现,而是机构投资组合的根本性调整。监管进步、基础设施革新与对更高利润的追求一同为资本重新配置创造了沃土。尽管具体项目仍处于低调,但总体趋势明确可见:数字货币正从投机性资产类别向策略性资产类别转变。对于投资者而言,重点在于平衡革新与小心,既要借助DeFi和二层互联网带来的机会,又要应付迅速变化的环境中固有些风险。

上一篇:dYdX:链上衍生品范围的领导者将在2025年创下历史新高

下一篇:没有了