a16z押注能源代币化实验,DayFi将怎么样用DeFi重构电网?

当全球科技巨头在算力战场上疯狂争夺每一度电,电力已成为比数据更硬的通货。人工智能 能耗如黑洞般吞噬电网资源,传统能源基建却深陷低效泥潭。

一场能源代币化实验,正试图在监管与估值的钢丝上,走通一条连接区块链与电网的资产通道。在这道能源与算力断裂的裂缝中,Daylight悄然落子,其麾下的去中心化能源资本市场协议DayFi宣布将于12月16日开放5,000万USD的预存活动。

DayFi承载着“用DeFi重构电网”的野心,旨在将将来的电费收入切割成可流通的加密货币。协议背后站着a16z Crypto、Framework Ventures等一众顶级资本,它们投资的不止是一个项目,更像是在人工智能能源困局中埋下一枚伏笔。

将能源转为可收益资产,获a16z等千万USD下注

Daylight是个老牌DePIN项目,成立于2022年,专注于打造分布式能源互联网,用来生成、存储与共享清洗电力。项目开创者Jason Badeaux曾表示:“电力需要现在正在大幅增加,但传统的装机方法又太慢、太麻烦。分布式能源将提供最快且最经济的方法来扩展电网上的能源生产和存储”。

然而,分布式能源系统也面临着自己的困境,包含漫长的销售周期、很多的市场教育和高昂的本钱。一般,典型的住宅太阳能装置约60%本钱是来自拓客与其它效率低下的环节。

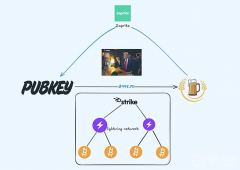

DayFi正是Daylight为攻克这一难点而构建的资本化管道,该协议将基于ETH,通过DeFi协议为分布式能源项目的进步提供资金支持。

投资者可存入美元T、美元S等稳定币,通过DayFi铸造协议稳定币GRID,直接向分布式能源项目注入流动性。GRID是一种基于M0技术栈构建的稳定币,由美国国债和现金完全抵押支持,本身不产生收益。

投资者在质押GRID后,将获得收益代币sGRID作为凭证,有权推荐底层能源资产产生的电费收入。可以理解为,sGRID是个结合国债利息和太阳能发电收益的综合收益券。用户将这资金存入后,一般会通过Upshift的金库锁定两个月,并由K3决定出借给以能源项目收益作为抵押的借贷方。

也就是说,DayFi允许用户存入稳定币资产后,将这类资金用于能源项目筹资,并将这类项目所赚取的收益以代币形式返还给他们。

DayFi的模式设计或将形成正向飞轮效应:流动性被引入DayFi→协议资金被用于加速分布式能源的建设→项目投入运营后产生能源收入→收入被代币化并回报给持有者作为收益。

在DayFi正式推出之前,Daylight再度获得了资本支持。今年十月,Daylight宣布完成由Framework Ventures领投、a16z Crypto等跟投的1,500万USD股权筹资,并获Turtle Hill Capital牵头的6000万USD信贷额度。在此之前,Daylight在2022年至2024年期间累计获得900万USD的种子轮筹资,Union Square Ventures、1kx、Framework Ventures、6MV和OpenSea Ventures等。

a16z这种VC的入局早有迹可循,其曾强调:“电力可及性正成为人工智能角逐的新护城河。”

依据美国能源信息署预测,到2028年,数据中心用电占比将从2023年的4.4%暴涨至12%。这意味着,将来哪个能锁定便宜稳定的电力,哪个就握有练习大模型的底气。

目前电网的瓶颈,恰在于垄断与低效。伯克利实验室的数据显示,美国电网互联队列中积压的新能源项目规模已达2,600GW,审批周期动辄数年。大企业还可以通过长期购电协议锁定资源,中小玩家则只能忍受高昂的电价与漫长的等待期。DayFi的出现或满足市场合需。

现在,Daylight已在伊利诺伊州和马萨诸塞州拓展业务,计划扩展至加利福尼亚等更多美国地区市场。

面临双重监管夹击,资产估值存疑

理想非常前凸后翘,现实却布满监管荆棘。DayFi首当其冲的挑战来自美国证券交易委员会(美国证券买卖委员会)与FERC(联邦能源监管委员会)。

sGRID代表对将来电力收入的收益权,极大概被美国证券交易委员会依据豪威测试(Howey Test)认定为证券。这意味着DayFi需要履行与传统金融商品同等的披露义务:按期报告资产水平、现金流情况、风险管控,并打造投资者保护机制。

更复杂的监管冲突来自FERC。能源项目信息一般会被归为CEII(重点电力基础设施信息),遭到严格的保密需要限制。电站地方、设计细节、运营数据等一旦公开,可能将威胁道电网的物理安全。

而这恰恰与DeFi的透明度基因相悖。区块链需要收入数据上链可验证,不然没办法自证收益真实。若为合规过度模糊信息,又可能陷入“黑箱化”,动摇去中心化根基。

DayFi本质上是在走一条钢索。它需要设计出一套“可验证却不暴露”的系统,譬如通过(ZKP)零常识证明等技术,只向验证者披露收益结果,而不泄露电站地理坐标等敏锐信息。

即使渡过监管质询,DayFi仍面临另一个灵魂拷问:sGRID背后的资产,到底值多少钱?

与由现金等价物足额抵押的GRID不同,sGRID挂钩的是分布式能源项目的“资产净值”。而这类资产——光伏板、储能电池、逆变器——伴随技术迭代与折旧,价值可能剧烈波动。

加密KOL@luyaoyuan也曾对此尖锐质疑道:“净值里最虚的部分就是已部署新能源资产的账面价值,按2025年折旧来计价,完全可以计入一堆废旧太阳能板、新能源电车淘汰的电池等,可操作空间太大。”

事实上,DayFi也在白皮书中反复重申,sGRID并不是随时可赎回,其价值“随底层资产净值波动”。这事实上将它定位为一种RWA(现实世界资产)净值指数,却也打开了估值操纵的想象空间。

问题在于,电力资产缺少链上估值的共识机制。电费收益可验证,但电站本身的残值评估可能仍将依靠传统审计,这与区块链的去信赖原则存在根本冲突。

人工智能的尽头是电力,目前能源正成为人工智能角逐的下一个主战场,包含埃隆马斯克最近也强调,能源是真正的货币,没办法通过立法获得。能源需要激增与RWA定义走红之下,DayFi将能源从静态资源转化为动态的DeFi资产,允许电力买卖者、电网运营商和投资者在链上高效借助,但其到底是披着绿色外衣的新能源DeFi协议,还是将在监管迷雾或估值泡沫中折戟的先行者?其在链上的征途或将给出答案。

上一篇:JellyJelly操纵事件:数据、博弈与DeFi的存活哲学 ——当去中心化交易平台遭遇资本围猎

下一篇:没有了