BTC价格持续回调:这是买入良机还是市场崩盘的征兆?

BTC在2025年11月的价格行情走势,明确地展示了市场的脆弱性,这种资产

回落至10万USD以下

这是自2025年6月以来的初次抛售。此次抛售是由美国现货市场创纪录的资金流出引发的。BTC

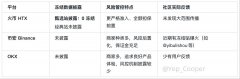

ETF 的走势与机构投资者情绪的看跌转变引发了一场重要的争论:这到底是暂时的过度调整,提供了买入良机,还是更深熊市的开端?要回答这个问题,大家需要深入分析市场结构动态、机构仓位和技术标准之间的相互用途。市场结构:支离破碎的基础

BTC目前的价格结构表明市场一片混乱。

短期持有者(STH)本钱基础的崩溃

现在超越25%的提供量处于亏损状况,引发了一波强制抛售。链上指标证实了这一点:自ETF获批以来,活跃型实体数目有所降低。

这表明买卖量正在向链下平台迁移。同时,代表非休眠代币本钱基础的真实市场均值(TMM)已成为重点支撑位。BTC已稳定在该阈值之上,但整体结构与 2025 年初的状况类似

当持续的悲观情绪削弱了散户和机构的信心时。最紧迫的问题在于89,000USD至90,000USD这个价格区间。

生产本钱与集中采购订单相符

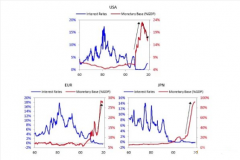

鉴于衍生品市场流动性脆弱,跌破这一水平可能引发连锁清算。期货未平仓合约虽然仍处于679亿USD的历史高位,预计在2025年十月将发生去杠杆化事件。

24小时内190亿USD的清算重塑了数字货币衍生品市场的仓位。依据研究

.机构情绪:忽然逆转

机构叙事已经发生了巨大转变。

美国现货BTCETF资金流出达37.9亿USD。

仅2025年11月就将达到这个数字。贝莱德的IBIT占这类资金流出的63%。

这表明,在宏观经济不确定性的影响下,机构投资者的投资意愿有所降温。这一趋势还遭到以下原因的影响:ETH

交易平台买卖基金(ETF)其净资产价值减半,从3060亿USD降至1690亿USD。

十月至11月之间。永续期货筹资利率是衡量杠杆头寸的晴雨表,它已经

标准化至接近零水平

这表明衍生品市场处于平衡状况,脆弱性有所减少。然而,这种中性状况掩盖了更深层次的看跌趋势:BTC30天滚动资金费率降至3.8%。

2025 年 11 月,较夏天平均水平 7|8% 大幅降低。多个平台的负筹资率表明需要增加。

对于看跌的头寸,反映了机构的小心态度。技术标准:看跌信号和超卖状况

BTC的技术标准强化了看跌的看法。

RSI 已跌破 30

进入超卖地区,同时月线 MACD 确认出现看跌交叉——这是一个高时间框架信号,表明将来两到三个月价格将维持低迷。然而,这类信号并不是绝对靠谱。

超卖的 RSI 指标或许会持续较长期,而 MACD 指标的看跌背离与潜在的四年周期顶部相吻合。建议买卖者密切关注K线形态和支撑位,以确认反弹征兆。比如,

对 93,500 USD上升趋势线的重新测试

可能重新点燃上涨势头。反之,假如未能重新回到这一水平,可能预示着熊市结构马上形成。

与 2025 年或 2025 年类似。前进的道路:复苏的催化剂

尽管短期前景黯淡,但对BTC的结构性需要依旧明显。交易平台的BTC余额已降至历史低点,仅为180万枚。

这表明长期持有者正在积累财富。

而不是供应。监管方面的进展,比如美国的《天才法案》(GENIUS Act),同时为将来的机构资金流入提供框架

.然而,宏观经济重压——科技行业疲软、AI泡沫担心与波动性加剧——继续对市场情绪构成重压。

依据剖析

在这类风险消退之前,机构投资者或许会继续维持小心。现在,市场处于观望状况。BTC与纳斯达克指数的有关系数为0.87

凸显其作为高贝塔指数技术代理的角色。结论:微妙的平衡

BTC在2025年11月的回调反映了技术面疲软、机构去杠杆化与宏观经济逆风等原因的一同用途。尽管超卖的RSI指标和重点支撑位提供了潜在的买入机会,但MACD指标的看跌走势和ETF资金流出表明市场结构正在发生更深层次的调整。投资者需要权衡长期熊市的风险与机构资金流动趋于稳定、监管环境明朗服务市场反弹的可能性。现在来看,维持耐心并专注于流动性管理可能是最小心的方案。

下一篇:没有了