- 当加密货币有了收益,股票变成珍藏品,一场估值逻辑的大迁移

当加密货币有了收益,股票变成珍藏品,一场估值逻辑的大迁移简介

作者:Matt Harris

编译:Tim,PANews

去年夏季的一次晚宴上,有人误以为我是做金融的,于是就问了我一个关于艺术市场的问题。尽管我并不是行家,但还是以风险投资人的视角回答了。最后,我勉强讲解了艺术市场的运作方法与我毕生研究的那些市场差异之处。

不过,这类问题一直萦绕在我心头。为何我能对一个市场了如指掌,却对另一个感到非常陌生?资产能否在这两个市场之间跨越,又或者永远困在既定的估值模式中?

两类市场

每一个市场都在解答同一个问题,“这应该值多少?”但背后的逻辑却各不相同。

现金流市场本质上是一道数学题。无论是一股股票还是一份债券,价值都等于将来收益流的现值折现。这种市场体量庞大、流动性充足,且大多具备自我修正机制。错误定价终究会被套利行为抹平,尽管有时这个过程缓慢到足以让投资者失去耐心,甚至不再接你的电话。

情绪市场则是一场关于市场情绪的追逐游戏。产品定价不取决于将来收益,而取决于下一位用户想支付的价格,而这又打造在他对再下一位用户心理预期的猜测上。这好似置身于无限镜厅中:艺术品、名表、红酒、NFT、Meme股,与(取决于你的信仰)BTC皆在此列。

这两类市场各自具备内在的逻辑:一类衡量将来收益,另一类则衡量集体信念。多数时候,大家默认它们泾渭分明,但现实正在模糊两者的界限。

当现金流转化为叙事

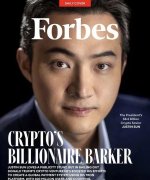

传统金融一直自诩是理性剖析而非情绪驱动,但过去二十年来,这条界线已渐渐模糊。在公开股票市场,Meme股现象让股票变成了珍藏品,以游戏驿站为例,它的价值来源介于棒球卡和Basquiat画作之间。

公开股权市场正渐渐让坐落于私募股权市场。在这里,定价权总是落在某个热情用户手中,而非群体定价。信贷也出现类似趋势,资金从公开市场转向私募范围:协商更多、透明度更低、投资结果分化加剧。这致使流动性减少,但波动性也随之减弱,而矛盾的是,最后成交价格反而常常更高。

除此之外,私募市场已慢慢演变成叙事场,每一轮筹资都好似对同一故事的再一次修订。作为投资者,大家将此美化为“长期主义”,但这实则走向了独特质和主观性。私募市场参与者仍会基于将来现金流剖析给出价格,但(人工智能普及下)非常快所有人终将拥有同质化的人工智能生成模型。唯一有什么区别在于,只剩按下回车键前,你向GPT讲述了什么样的故事。私募市场投资的美妙之处,在于投资生效后才真正开始显现:与公开市场投资者不同,私募股权和风险投资机构能通过主动管理,亲身参与让故事成真的过程。

当叙事转化为现金流

同时,一些历史上由市场热度主导的范围(比如数字货币)正朝着完全不同的方向演变。

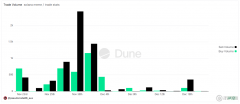

BTC刚开始是纯粹由市场热度驱动的数字珍藏品,不依靠将来收益预期。而ETH、DeFi代币及RWA项目,正越来越走向另一端:它们开始产生现金流、提供质押收益和抵押收益。现在,愈加多加密货币已拥有可察看的现金流。

链上金融工具的可组合性将所有权、买卖和结算全部转化为软件原生功能,这致使现金流市场可能比公开股票市场更高效,它们提供24/7不间断流动性、即时结算和完全透明的账本。

换句话说,数字货币正从投机叙事演变为可编程金融的新形态。同时,传统资产却朝着相反的方向漂移,渐渐离得远远的流动性与透明度,转向稀缺性与叙事驱动。

预测市场的兴起正将另一种高度特殊的市场带入主流视线。当对未来走向的洞察从巷子里向庄家交现金,转向实时运作的数字市场,新的可能性便随之涌现。对选举结果的"押注"在结果揭晓前是场人气竞赛,但当与对监管敏锐股票的"投资"相结合时,却可以成为优化组合买卖风险回报比的对冲工具。

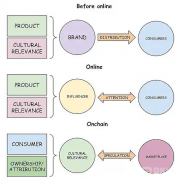

市场的三个层级

每一个市场,无论其运作逻辑怎么样,都打造在三个层级之上:

1.基础资产(被拥有些对象)

2.所有权凭证(代币或金融工具)

3.买卖媒介(进行买卖的基础设施和规则)

当资产在不相同种类别之间转换,譬如从私有转向公开,或是从实体转向数字,总是是由于其中某个层级发生了变化。公司私有化改变了买卖层级;通过NFT对画作进行代币化,改变了所有权凭证的层级;RWA上链运行,则同时改变了全部三个层级。这类层级的改变,常常会改变哪个有资格参与有关市场,并进而对估值产生重大影响。

这种分层结构能够帮助讲解为什么目前会出现这样迅速的市场结构实验。技术使大家可以通过软件对“市场”进行解构与重组,有时流动性更高,有时则更低,但总随着着叙事逻辑与剖析范式的新组合。这种可编程性拓展了传统买卖的边界,也重新概念了参与市场的可能性,形成了传统市场形态与新型市场机制相互交织的演变格局。

流动性的双刃剑

流动性已成为金融范围的一种文化价值取向,甚至被奉为圭臬。但它并不是一直越多越好,好似双刃剑,过度的流动性也潜藏着不可见的暗流。

在情绪市场中,高流动性总是意味着高波动性:价格持续重估却缺少稳定的估值锚点。而在现金流市场中,流动性则能促进资本有效配置和风险透明转移。大家需要审慎区别这两者的本质差异。

大家可以打造如此的关联:当市场价值越依靠于可建模的现金流时,其流动性提高就越安全;而当价值越依靠叙事与稀缺性时,适度的低流动性反而能成为稳定器。这种低流动性可以防止“定价民粹化”,即预防由市场中最缺少专业认知的参与者来决定资产价格。

趋同,但不冲突

二十世纪的主旋律是标准化,也就是将特殊资产转化为可买卖证券,通过赋予CUSIP编码(美国证券统一辨别码)等方法,使更多事物变得可投资。而21世纪则可能转向再个性化,也就是构建更深、更广、更多元化的市场,它们可以被合成与组合,从而以更高效率达成更精确、更具针对性的投资敞口。

现在,大家可以创造出具备个性化经济属性,同时又能在实行层面维持流动性的金融工具。无论是代币化信贷、在线预测市场,还是可编程证券,都指向一种更连续、更透明、更灵活的市场构造,它的先进性远超以往的任何形态。

传统的二元分类:公开与私有、可互换与独特、投机性与生产性,这类界限正在消解。大家面对的将是一个从纯粹情绪性到纯粹现金流驱动的连续光谱,大部分资产分布其间,并在从绝对流动到约定买卖的流动性谱系中进行买卖。

市场启示

归根结底,市场反映的是动机。有的市场奖励生产力,而另一些则是奖励集体信念。

在历史的长河中,大家大多将两者截然分开:金融归于理性,艺术归于浪漫。但技术正迫使它们融合,在此过程中揭示出理性与叙事之间的光谱,而这正是所有价值创造的根本底色。

大家作为投资者、创业人士与监管者的任务,并非必须要捍卫一种逻辑而否定另一种,而是要设计可以兼容可测量的与不可知这两种维度的系统,不使任何一方在天平上做大。

由于说到底,每一个市场都是资产吸引力的角逐。只不过有的角逐,最后能兑现为现金。

- 当加密货币有了收益,股票变成珍藏品,一场估值逻辑的大迁移相关资讯